Общество с ограниченной ответственностью «Производственная фирма "Мастер"»

Учетная политика для целей налогообложения

ООО «Производственная фирма "Мастер"» на 2016 год

……………………….

4. Раздельный учет по НДС

Для правильного распределения сумм входного НДС между различными видами деятельности организация ведет раздельный учет:

- операций, облагаемых НДС;

- операций, освобожденных от налогообложения (включая операции, которые не являются объектом обложения НДС) в соответствии со статьями 146 и 149 Налогового кодекса РФ.

В рамках учета операций, облагаемых НДС, организация ведет раздельный учет:

- операций, облагаемых НДС по ставке 18 (10) процентов;

- операций, облагаемых НДС по ставке 0 процентов (п. 10 ст. 165 НК РФ).

4.1. Раздельный учет операций, облагаемых НДС, и операций, освобожденных от

налогообложения

4.1.2. Раздельный учет выручки и расходов по операциям, облагаемым НДС, и операциям, освобожденным от налогообложения, ведется на счетах 90 и 91. Для обеспечения раздельного учета к указанным счетам открываются субсчета:

- «Операции, облагаемые НДС»;

- «Операции, освобожденные от налогообложения»;

- «Операции, облагаемые НДС по ставке 0 процентов».

4.1.2. К счету 19 открываются субсчета:

- «НДС к вычету»;

- «НДС к распределению»;

- «НДС, вычет которого отложен до момента определения налоговой базы по ставке 0 процентов».

4.1.3. Суммы входного НДС по активам, приобретенным для деятельности, освобожденной от налогообложения, включаются в стоимость активов (учитываются на соответствующих счетах по субсчету «Деятельность, освобожденная от налогообложения») без отражения на счете 19.

4.1.4. Суммы входного НДС по активам, приобретенным для деятельности, облагаемой НДС, и учтенным на соответствующих счетах по субсчету «Деятельность, облагаемая НДС», отражаются на счете 19 субсчет «НДС к вычету».

4.1.5. Суммы входного НДС по активам, приобретенным для деятельности, облагаемой НДС, и для деятельности, освобожденной от налогообложения, отражаются на счете 19 субсчет «НДС к распределению».

4.1.6. По итогам квартала входные суммы НДС, отраженные на счете 19 субсчет «НДС к распределению», распределяются следующим образом:

4.1.6.1. Сумма НДС к вычету определяется по формуле:

При расчете пропорции стоимость товаров (работ, услуг) учитывается без НДС.

Определенная таким образом сумма НДС распределяется между счетами 19 субсчет «НДС к вычету» и 19 субсчет «НДС, вычет которого отложен до момента определения налоговой базы по ставке 0 процентов» в порядке, определенном в разделе 4.2 настоящей учетной политики.

4.1.6.2. Сумма НДС, подлежащая включению в стоимость активов, определяется по формуле:

4.1.7. Если по состоянию на конец квартала материалы (счет 10), в стоимость которых должна быть включена сумма распределенного НДС, списаны на счета учета затрат, НДС списывается на эти счета пропорционально доле стоимости списанных материалов в общей стоимости материалов, учтенных в квартале. При этом общая стоимость материалов, учтенных в квартале, определяется по формуле:

4.1.8. Если по состоянию на конец квартала товары (счет 41), в стоимость которых должна быть включена сумма распределенного НДС, списаны в связи с реализацией, НДС увеличивает себестоимость продаж.

4.1.9. Для аналитического учета сумм входного НДС, относящегося как к операциям, облагаемым НДС, так и к операциям, освобожденным от налогообложения, используется аналитический регистр (по форме, приведенной в приложении 1 к настоящей учетной политике). Регистр заполняется на основании данных бухгалтерского учета.

4.10. В кварталах, в которых доля совокупных расходов по операциям, освобожденным от налогообложения, не превышает 5 процентов общей величины совокупных расходов, все суммы входного НДС распределяются между счетами 19 субсчет «НДС к вычету» и 19 субсчет «НДС, вычет которого отложен до момента определения налоговой базы по ставке 0 процентов» в порядке, определенном в разделе 4.2 настоящей учетной политики.

4.11. Расчет доли совокупных расходов по операциям, освобожденным от налогообложения, производится в аналитическом регистре (по форме, приведенной в приложении 1 к настоящей учетной политике).

.…

4.2. Раздельный учет операций, облагаемых НДС по ставкам 18 (10) процентов, и операций,

облагаемых НДС по ставке 0 процентов

4.2.1. Сумма НДС, определенная в соответствии с пунктом 4.1.6.1 настоящей учетной политики, списывается с кредита счета 19 субсчет «НДС к распределению»:

- либо в дебет счета 19 субсчет «НДС к вычету» с последующим отнесением на счет 68 субсчет «Расчеты по НДС»;

- либо в дебет счета 19 субсчет «НДС, вычет которого отложен до момента определения налоговой базы по ставке 0 процентов».

Для налоговой политики в части уплаты НДС этот вопрос порядка ведения раздельного учета является главным. В ст. 170 НК РФ имеется механизм расчета пропорции для возмещения сумм входного НДС, который относится одновременно как к облагаемым, так и к не облагаемым налогом операциям. Необходимая для ведения раздельного учета пропорция определяется исходя из стоимости отгруженных товаров, работ или услуг, облагаемых или не облагаемых налогом в общей стоимости товаров, работ или услуг, отгруженных за налоговый период. Период для определения пропорции равен налоговому периоду, т.е. кварталу.

При невозможности прямого учета сумм входного НДС, если они одновременно относятся как к облагаемым, так и к необлагаемым операциям, налог принимается к вычету или учитывается в стоимости имущества в той доле, в какой данные активы используются при производстве и реализации товаров, работ или услуг, облагаемых или не облагаемых налогом.

Порядок расчета пропорции в налоговом законодательстве определен однозначно, без вариантов. В учетной налоговой политике налогоплательщик должен прописать порядок ведения другого раздельного учета. Налогоплательщик обязан вести учет по следующим направлениям: по товарам, работам, услугам, используемым только для облагаемых НДС операций; по товарам, работам, услугам, используемым только для не облагаемых НДС операций; по товарам, работам и услугам, используемым в обоих видах операций.

Раздельный учет необходим, чтобы отделить один вид товаров, работ или услуг от другого. Если организация может четко разграничить, какие товары, работы или услуги используются для облагаемых, а какие для не облагаемых НДС операций, для ведения раздельного учета можно использовать данные бухгалтерского учета. Например, в рабочем плане счетов компании можно открыть отдельные субсчета для учета активов, используемых для разных видов деятельности.

Согласно п. 1 ст. 172 НК РФ вычетам подлежат в общем случае суммы НДС, предъявленные налогоплательщику при приобретении товаров, работ, услуг и имущественных прав на территории Российской Федерации после принятия на учет указанных товаров (работ, услуг), имущественных прав и при наличии соответствующих первичных документов. Таким образом, входной НДС по приобретенной партии материалов необходимо возмещать единовременно. Однако очень часто приобретенный материал не используется в производстве сразу же после его приобретения. Данный вопрос должен найти отражение в налоговой учетной политике. Существует три варианта.

Во-первых, налогоплательщик может отложить вычет входного НДС до момента выбытия сырья или материала. Во-вторых, можно возместить входной НДС в полном объеме, а потом при необходимости восстановить его часть, которая не может быть возмещена. В-третьих, можно просто использовать пропорцию, указанную в п. 4 ст. 170 НК РФ, и в дальнейшем ничего уже не корректировать. В-четвертых, использовать схему, предлагаемую налоговыми органами: сначала рассчитать условную пропорцию в периоде приобретения активов, распределить на ее основе входной НДС, а потом, после того как будет точно установлено, на какие операции какая часть этих активов ушла, исчислять сумму входного НДС, подлежащего вычету, с абсолютной точностью, подать уточненную налоговую декларацию, рассчитать и заплатить пени.

При применении п. 4 ст. 170 НК РФ налогоплательщику предоставлено право еще на один выбор. Дело в том, что организация или предприниматель могут не применять положения данного пункта к налоговым периодам, когда доля совокупных расходов на производство товаров, работ, услуг или имущественных прав, операции по реализации которых не подлежат налогообложению, не превышает 5% общей величины совокупных расходов на производство. И при этом все суммы входного НДС, полученного в указанном налоговом периоде, подлежат вычету. Применение данного положения является правом, а не обязанностью налогоплательщика.

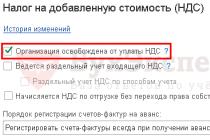

При формировании учетной политики по налоговому учету особое место занимает учетная политика по НДС. Рассмотрим подробнее:

- где и как задается учетная политика по НДС в 1С;

- как задать настройки организациям, освобожденным от НДС;

- как запустить механизм раздельного учета;

- как настроить отгрузку без перехода права собственности;

- какие в 1С существуют варианты регистрации авансовых счетов-фактур.

Учетная политика по НДС

Учетная политика по НДС задается на вкладке НДС в разделе Главное – Настройки – Налоги и отчеты – вкладка НДС .

Данная вкладка доступна для редактирования только, если Система налогообложения организации - Общая .

В настройках учетной политики по НДС необходимо определить:

- освобождается ли организация от уплаты НДС в соответствии со ст. 145 (145.1) НК РФ;

- ведется ли раздельный учет входящего НДС;

- необходимо ли начислять НДС в момент отгрузки, не дожидаясь перехода права собственности;

- порядок регистрации счетов-фактур на аванс.

Разберемся, как установить в 1С ту или иную настройку, на что она влияет и как отразится это в программе.

Освобождение от уплаты НДС

Если организация попадает под освобождение от уплаты НДС по ст. 145 НК РФ или 145.1 НК РФ, то необходимо установить флажок Организация освобождена от уплаты НДС .

Если такой флажок включен, то при оформлении документов реализации автоматически устанавливается:

- % НДС – Без НДС .

Раздельный учет входящего НДС

Для возможности ведения раздельного учета входящего НДС в программе необходимо установить флажок Ведется раздельный учет входящего НДС .

Раздельный учет нужно вести, если в налоговом периоде присутствует как доход (реализация), облагаемый НДС (18% или 10%), так и не облагаемый по операциям:

- не признаваемым объектом налогообложения (ст. 146 НК РФ);

- не подлежащим налогообложению (ст. 149 НК РФ);

- местом осуществления которых не признается РФ (ст. 148 НК РФ).

Раздельный учет входящего НДС необходимо вести и тогда, когда организация реализует на экспорт сырьевые товары (абз. 2 п. 10 ст. 165 НК РФ).

Установка данного флажка запускает в 1С «старый» механизм ведения раздельного учета на регистрах накопления НДС. Учет входящего НДС к распределению осуществляется в регистре накопления НДС по косвенным расходам .

Распределение входящего НДС будет производиться при проведении документа Распределение НДС .

При установке второго флажка Раздельный учет НДС по способам учета включается «новая» методика раздельного учета входящего НДС. Она состоит в том, что учет входящего НДС к распределению осуществляется не в регистре накопления НДС по косвенным расходам , а на дополнительном субконто Способ учета НДС к счету 19 «НДС по приобретенным ценностям». При включенном флажке в плане счетов 1С появляется данное третье субконто, которое обязательно к заполнению в документах поступления.

Субконто Способы учета НДС может принимать следующие значения:

- Принимается к вычету - для операций, облагаемых НДС: входящий НДС будет приниматься к вычету в общем порядке.

- Учитывается в стоимости - для операций, необлагаемых НДС: входящий НДС будет учитываться в стоимости.

- Блокируется до подтверждения 0% - для операций, облагаемых НДС по ставке 0%, кроме экспорта несырьевых товаров: входящий НДС будет приниматься к вычету по факту подтверждения ставки 0%.

- Распределяется

- для общих операций будет распределяться. В этом случае входящий НДС должен распределяться, т. к. он предъявлен по приобретениям, которые одновременно будут использоваться в деятельности:

- облагаемой НДС по ставке 18% (10%),

- или облагаемой НДС по ставке 0% (сырьевые товары),

- или не облагаемой (без НДС).

Как правило это общие приобретения, например, аренда офиса.

Отгрузка без перехода права собственности

Необходимость начислять НДС в момент отгрузки, а не в момент перехода права собственности устанавливается с помощью флажка Начисляется НДС по отгрузке без перехода права собственности .

Если флажок установлен, то начисление НДС осуществляется в момент отгрузки ТМЦ в документе Реализация (акт, накладная) вид операции Отгрузка без перехода права собственности .

При проведении документа на отгрузку ТМЦ без перехода права собственности будет начислен НДС, а выручка по БУ и НУ не будет признаваться, т. к. она определяется в момент перехода права собственности.

В дальнейшем переход права собственности оформляется с помощью документа Реализация отгруженных товаров .

При его проведении НДС не будет начисляться, т. к. был исчислен в момент отгрузки, а будет признаваться выручка по БУ и НУ.

Изучить подробнее на примерах:

- Отгрузка товаров без перехода права собственности

- Реализация товаров переход права собственности

- Реализация недвижимости (переход права собственности после гос.регистрации)

Порядок регистрации счетов-фактур на аванс

При получении предоплаты продавец должен исчислить НДС в день поступления аванса (пп. 2 п. 1 ст. 167 НК РФ). Налоговой базой будет сама поступившая сумма в качестве аванса, а НДС начисляют по расчетным ставкам 10/110 или 18/118 - это зависит от реализуемого объекта (п. 4 ст. 164 НК РФ).

Рассмотрим, какие варианты выписки счетов-фактур можно установить в программе:

- Регистрировать счета-фактуры всегда при получении аванса .

Счета-фактуры на авансы будут создаваться по всем поступившим суммам предоплаты кроме тех, которые были зачтены в тот же день.

- Не регистрировать счета-фактуры на авансы, зачтенные в течение 5-ти календарных дней .

Счета-фактуры на авансы будут создаваться только по тем суммам предоплаты, которые не зачлись в течение 5-ти календарных дней после их получения.

Нужно ли составлять авансовый счет фактуру, если отгрузка произошла в 5-дневный срок после получения предоплаты? О том, что думают по этому поводу налоговики

- Не регистрировать счета-фактуры на авансы, зачтенные до конца месяца .

Счета-фактуры на авансы будут создаваться только по суммам предоплаты, незачтенным в течение того месяца, в котором они были получены.

- Не регистрировать счета-фактуры на авансы, зачтенные до конца налогового периода .

Счета-фактуры на авансы будут создаваться только по суммам предоплаты, не зачтенным в течение налогового периода (квартала), в котором они были получены.

- Не регистрировать счета-фактуры на авансы (п. 13 ст. 167 НК РФ).

Вариант предназначен для организаций, деятельность которых подпадает под действие п. 13 ст. 167 НК РФ.

По общему правилу суммы НДС, предъявленные при приобретении (ввозе) товаров (работ, услуг), в том числе основных средств и нематериальных активов, принимаются к вычету. Однако есть и исключения. Так, в соответствии с п. 2 ст. 170 НК РФ суммы НДС учитываются в стоимости товаров (работ, услуг) в следующих случаях:

При использовании товаров (работ, услуг) в операциях, не подлежащих налогообложению (освобожденных от налогообложения) в соответствии со ст. 149 НК РФ;

При использовании товаров (работ, услуг) в операциях, местом реализации которых не является территория РФ (ст. ст. 147, 148 НК РФ);

В случаях приобретения товаров (работ, услуг) лицами, не являющимися плательщиками НДС или освобожденными от его уплаты согласно ст. 145 НК РФ;

При использовании товаров (работ, услуг) в операциях, не являющихся объектами налогообложения на основании п. 2 ст. 146 НК РФ.

Кроме того, не облагаются НДС (не признаются реализацией) операции, поименованные в п. 3 ст. 39 НК РФ (пп. 1 п. 2 ст. 146 НК РФ).

Налогоплательщикам следует также обратить внимание: ст. 167 НК РФ разрешает налогоплательщику в случае получения оплаты, частичной оплаты в счет предстоящих поставок товаров (выполнения работ, оказания услуг), длительность производственного цикла изготовления которых превышает шесть месяцев (по Перечню, определенному Правительством РФ), принимать момент определения налоговой базы как день отгрузки (передачи) указанных товаров (выполнения работ, оказания услуг). Данное право можно применять только в случае, если ведется раздельный учет осуществленных операций и сумм налога по приобретенным товарам (работам, услугам), в том числе основным средствам, нематериальным активам, имущественным правам, используемым в рамках длительного производственного цикла и других операций.

Напомним, что согласно п. 5 ст. 149 НК РФ операции, не подлежащие налогообложению, подразделяются на операции:

Освобождаемые от НДС в обязательном порядке (п. п. 1, 2 ст. 149 НК РФ);

От льготы которых налогоплательщик может отказаться (п. 3 ст. 149 НК РФ).

Обратите внимание: п. 4 ст. 149 НК РФ обязывает налогоплательщиков вести и освобожденных от налогообложения. Кроме того, раздельный учет должны вести и налогоплательщики, переведенные на уплату единого налога на вмененный доход по определенным видам деятельности (абз. 6 п. 4 ст. 170 НК РФ). При этом порядок раздельного учета следует отразить в Учетной политике компании.

Раздельный учет

Во всех случаях, когда налогоплательщик наряду с облагаемой НДС деятельностью совершает необлагаемые операции, он обязан вести их раздельный учет. Согласно п. 4 ст. 170 НК РФ суммы налога, предъявленные продавцами товаров (работ, услуг), имущественных прав таким налогоплательщикам:

Учитываются в стоимости товаров (работ, услуг), имущественных прав, используемых для осуществления операций, не облагаемых НДС;

Принимаются к вычету в соответствии со ст. 172 НК РФ по товарам (работам, услугам), имущественным правам, используемым для осуществления операций, облагаемых НДС;

Принимаются к вычету либо учитываются в стоимости товаров в той пропорции, в которой они используются для производства и (или) реализации товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождаются от налогообложения), - по товарам (работам, услугам), в том числе основным средствам и нематериальным активам, имущественным правам, используемым для осуществления как облагаемым налогом, так и не подлежащих налогообложению (освобождаемых от налогообложения), в порядке, установленном принятой налогоплательщиком учетной политикой для целей налогообложения.

Указанная пропорция определяется исходя из стоимости отгруженных товаров (работ, услуг), имущественных прав, операции по реализации которых подлежат налогообложению (освобождены от налогообложения), в общей стоимости товаров (работ, услуг), имущественных прав, отраженных за налоговый период.

Необходимо напомнить, что налогоплательщики, не соблюдающие требования о ведении раздельного учета, лишаются права принять к вычету суммы НДС, а также включать данные суммы в расходы в целях исчисления налога на прибыль.

Из вышеизложенного следует, что сумму "входного" НДС нужно распределять в пропорции, базой для которой является стоимость отгруженных товаров (работ, услуг), имущественных прав. Переход права собственности в данном случае значения не имеет. Рассчитывать базу следует за тот налоговый период, в котором были приобретены имущество (работы, услуги), имущественные права, предназначенные для облагаемых и необлагаемых операций.

Налоговый период

Обратите внимание, что налоговым периодом по НДС является квартал, а это значит, что определить базу для расчета пропорции можно только по окончании квартала (Письма Минфина России от 12.11.2008 N 03-07-07/121, ФНС России от 01.07.2008 N 3-1-11/150 и от 24.06.2008 N ШС-6-3/450@). Этого порядка следует придерживаться, даже если основное средство или нематериальный актив, используемые в операциях, облагаемых и не облагаемых НДС, принимаются на учет в первом месяце квартала и необходимо определить сумму НДС, которая включается в первоначальную стоимость этого имущества.

Порядок отнесения НДС на первоначальную стоимость имущества необходимо изложить в Учетной политике предприятия. Варианты при этом могут быть различные (см. пример 1).

Пример 1. Вариант 1. База для расчета в момент принятия на учет имущества принимается равной данным по итогам предыдущего квартала. Затем, по окончании квартала, когда будут известны пропорции отгрузки по операциям, облагаемым и не облагаемым НДС, производятся исправительные операции.

Вариант 2. База для расчета в момент принятия на учет имущества принимается равной некой средней величине. Затем, по итогам квартала (налогового периода), производятся исправительные операции.

Как отмечалось выше, базой для расчета сумм НДС является стоимость отгруженных товаров (работ, услуг), имущественных прав. В примере 2 приведены варианты расчетных формул сумм налога, подлежащих вычету и включению в стоимость покупки, которые стоит отразить в Учетной политике.

Пример 2.

НДСвыч. = НДСобщ. x СОП / ОСП,

где НДСвыч. - сумма НДС по товарам (работам, услугам), имущественным правам, используемым в облагаемых и не облагаемых НДС операциях, которую можно принять к вычету;

СОП - стоимость продукции, облагаемой НДС, отгруженной в периоде, когда приобретались товары (работы, услуги), имущественные права;

НДСзат. = НДСобщ. x СНП / ОСП,

где НДСзат. - сумма НДС по товарам (работам, услугам), имущественным правам, используемым в облагаемых и не облагаемых НДС операциях, включаемая в их стоимость;

НДСобщ. - общая сумма НДС по товарам (работам, услугам), имущественным правам за налоговый период;

СНП - стоимость продукции, не облагаемой НДС, отгруженной в периоде, когда приобретались товары (работы, услуги), имущественные права;

ОСП - общая стоимость продукции, отгруженной в налоговом периоде.

Пятипроцентный барьер

Организации могут избежать необходимости ведения раздельного учета НДС.

Так, согласно абз. 9 п. 4 ст. 170 НК РФ налогоплательщик имеет право не применять положения о раздельном учете в тех налоговых периодах, в которых доля совокупных расходов на производство товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат налогообложению, не превышает 5% общей величины совокупных расходов на производство (см. пример 3). Следует помнить, что данное право налогоплательщик должен отразить в Учетной политике в целях налогового учета. В противном случае проверяющие органы будут распределять сумму "входного" НДС исходя из вышеизложенной пропорции.

Пример 3. Суммы процентов по займам, получаемые налогоплательщиком от заемщика и не облагаемые НДС, ничтожно малы по сравнению с объемом выручки, облагаемой НДС. Издержки по договорам займа также значительно меньше сумм расходов, приходящихся на обороты, облагаемые НДС. Несмотря на очевидность порядка учета в данном случае, принцип определения "пятипроцентного барьера" должен быть отражен в Учетной политике.

Чиновники считают, что в расчете предельного размера расходов должны учитываться как прямые, так и общехозяйственные издержки (Письмо ФНС России от 13.11.2008 N ШС-6-3/827@). В Письме от 27.05.2009 N 3-1-11/373@ финансовое ведомство уточняет, что согласно п. 1 ст. 318 НК РФ расходы на производство и реализацию, осуществляемые в течение отчетного (налогового) периода, подразделяются на прямые и косвенные. В целях налогообложения прибыли общехозяйственные затраты включаются в состав косвенных расходов.

Кроме того, расходы, уменьшающие налогооблагаемую прибыль, должны быть экономически оправданны, выражены в денежной форме, документально подтверждены, оформлены в соответствии с законодательством РФ и произведены в целях осуществления деятельности, направленной на получение дохода (п. 1 ст. 252 НК РФ). Далее Минфин делает вывод, что общехозяйственные расходы, удовлетворяющие всем поименованным требованиям, принимаются в уменьшение доходов с учетом НДС в доле, приходящейся на операции, не облагаемые этим налогом.

Опираясь на мнение официальных органов, в Учетной политике для целей налогового учета следует закрепить порядок (схему) учета НДС (см. пример 4).

Пример 4. Этап 1. Разделение прямых расходов на затраты, относящиеся к облагаемым и не облагаемым операциям. Это можно сделать посредством введения специальных субсчетов или использовать бухгалтерские регистры. Например, к счету 20 "Основное производство" целесообразно ввести субсчета "Расходы на производство облагаемой продукции", "Расходы на производство необлагаемой продукции", "Расходы на производство облагаемой и необлагаемой продукции". Аналогично можно вести раздельный учет материалов, товаров, а также "входного" НДС.

Этап 2. Определение критериев отнесения общехозяйственных расходов на операции, облагаемые и не облагаемые НДС. При этом выделяются конкретные затраты, которые по тем или иным критериям приходятся только на операции, не облагаемые НДС.

Допустим, если налогоплательщик наряду с налогооблагаемыми операциями осуществляет операции с векселями, то можно установить перечень затрат, приходящихся на последние:

Часть заработной платы (с учетом НДФЛ и страховых взносов) бухгалтера (юриста, руководителя), исходя из доли времени, затрачиваемой им на операции с векселями;

Доля амортизации оборудования, на котором работает бухгалтер, определяемая по аналогичному принципу;

Суммы затрат на телефон, отопление, освещение и т.п., приходящихся на необлагаемые операции, можно установить исходя из критерия занимаемой бухгалтером площади и т.д.

Этап 3. Определение суммы совокупных расходов (прямых и косвенных) на производство товаров (работ, услуг), имущественных прав, операции по реализации которых не подлежат налогообложению.

Этап 4. Определение доли процентов затрат, приходящихся на операции, не облагаемые НДС, к общей величине совокупных расходов. Если эта доля меньше или равна 5%, то раздельный учет налогоплательщик может не вести (обязательно прописать данный порядок в Учетной политике).

Организация осуществляет оптовую, розничную торговлю и производство кондитерских изделий. При этом в отношении некоторых объектов розничной торговли покупными товарами организация применяет ЕНВД.

Учетная политика для целей налогообложения организации состоит из следующих разделов:

Раздел 1 «Общие положения»;

Раздел 2 «Налог на добавленную стоимость»;

Раздел 3 «Налог на прибыль организаций»;

Раздел 4 «Налог на имущество организаций»;

Раздел 5 «ЕНВД».

Ниже приведен текст раздела 2 учетной политики:

«1. Отражение сумм исчисленного НДС в бухгалтерском учете.

1.1. Суммы НДС, исчисленные за налоговый период, отражаются в бухгалтерском учете по кредиту субсчета 68-2 по счету аналитического учета «Налог» в корреспонденции с дебетом субсчетов реализации (доходов):

Дебет 90-3 «Налог на добавленную стоимость» Кредит 68-2 – при реализации покупных товаров, готовой продукции;

Дебет 91-3 «Налог на добавленную стоимость» Кредит 68-2 – при реализации основных средств, прочего имущества, имущественных прав, сопутствующих услуг.

1.2. Суммы НДС, исчисленные с авансов (предоплаты), полученных от покупателей, отражаются в корреспонденции с субсчетом 76-АВ:

Дебет 76-АВ Кредит 68-2.

2. Организация раздельного учета для целей исчисления НДС.

2.1. Раздельный учет организован на аналитических счетах бухгалтерского учета и основан на принципе разделения:

а) операций, облагаемых НДС, и операций, не облагаемых НДС;

б) операций, облагаемых по разным налоговым ставкам НДС;

2.2. К облагаемым НДС операциям относятся:

Операции по реализации покупных товаров в оптовой торговле;

Операции по реализации продукции собственного производства (кондитерских изделий);

Операции по реализации покупных товаров в объектах розничной торговли, в отношении которых не применяется специальный налоговый режим в виде ЕНВД;

Прочие операции (реализация основных средств, прочего имущества, передача имущественных прав);

2.3. К операциям, не облагаемым НДС, относятся:

Операции по реализации покупных товаров в объектах розничной торговли, в отношении которых применяется специальный налоговый режим в виде ЕНВД;

Операции, перечисленные в ст. 149 НК РФ, в случае их осуществления.

2.4. Аналитические счета к синтетическим счетам 90 «Продажи» и 91 «Прочие доходы и расходы» для целей ведения раздельного учета по НДС приведены в рабочем плане счетов, утвержденном в составе бухгалтерской учетной политики (Приказ руководителя от 20.12.2011 № 278-ф).

Для целей раздельного учета установлена следующая структура субсчета 90-1 «Выручка»:

Для целей раздельного учета установлена следующая структура субсчета 90-3 «Налог на добавленную стоимость»:

Для целей раздельного учета установлена следующая структура субсчета 91-1 «Прочие доходы»:

2.5. Раздельный учет налоговых вычетов по НДС организован на субсчетах к балансовому счету 19 «Налог на добавленную стоимость по приобретенным ценностям»:

1) НДС, предъявленный в счетах-фактурах по товарам, работам, услугам, относящимся к видам деятельности, облагаемым НДС, отражается на субсчетах:

19-1 «НДС при приобретении основных средств»;

19-2 «НДС при приобретении нематериальных активов»;

19-3 «НДС при приобретении покупных товаров»;

19-4 «НДС при приобретении сырья и материалов»;

19-5 «НДС по приобретенным услугам, работам»;

19-6 «НДС, уплаченный при ввозе товаров на территорию РФ»;

2) НДС, предъявленный в счетах-фактурах по товарам, работам, услугам, относящимся к видам деятельности, не облагаемым НДС, отражается на субсчетах:

19-11 «НДС при приобретении основных средств»;

19-21 «НДС при приобретении нематериальных активов»;

19-31 «НДС при приобретении покупных товаров»;

19-41 «НДС при приобретении сырья и материалов»;

19-51 «НДС по приобретенным услугам, работам»;

19-61 «НДС, уплаченный при ввозе товаров на территорию РФ»;

Указанные суммы включаются в себестоимость:

Приобретенных основных средств (Дебет 08-4 Кредит 19-11);

Приобретенных нематериальных активов (Дебет 08-5 Кредит 19-21);

Приобретенных материально-производственных запасов (Дебет 10, 41 Кредит 19-31 или 19-61);

Приобретенных услуг, работ (Дебет 44 Кредит 19-51);

3) НДС, предъявленный в счетах-фактурах по товарам, работам, услугам, имущественным правам, относящимся как к видам деятельности, облагаемым НДС, так и к видам деятельности, не облагаемым НДС, отражается на субсчетах:

19-12 «НДС при приобретении основных средств»;

19-22 «НДС при приобретении нематериальных активов»;

19-32 «НДС при приобретении покупных товаров»;

19-42 «НДС при приобретении сырья и материалов»;

19-52 «НДС по приобретенным услугам, работам»;

19-62 «НДС, уплаченный при ввозе товаров на территорию РФ»;

Накопленные на субсчетах 19-12 и 19-22 суммы НДС по основным средствам и нематериальным активам, приобретенным в первом месяце квартала, распределяются по окончании соответствующего месяца следующим образом:

а) определяется доля (d) отгруженных за месяц товаров (работ, услуг, имущественных прав) по операциям, не облагаемым НДС, в общей стоимости отгруженных за месяц товаров (работ, услуг, имущественных прав) по формуле:

d = [(кредитовый оборот по субсчету 90-1-2 за месяц) + (кредитовый оборот по аналитическому счету 91-1-1-“НДС не облагается” за месяц)]/ [(кредитовый оборот по субсчету 90-1 за месяц) – (дебетовый оборот по субсчету 90-3 за месяц) + (кредитовый оборот по субсчету 91-1-1 за месяц) – (дебетовый оборот по субсчету 91-3 за месяц)];

б) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных основных средств путем умножения доли (d) на дебетовый оборот за месяц по субсчету 19-12 (в разрезе объектов основных средств);

в) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных нематериальных активов путем умножения доли (d) на дебетовый оборот за месяц по субсчету 19-22 (в разрезе объектов нематериальных активов);

Накопленные на субсчетах 19-12 и 19-22 суммы НДС по основным средствам и нематериальным активам, приобретенным во втором месяце квартала, распределяются по окончании соответствующего месяца следующим образом:

а) определяется доля (d) отгруженных за два месяца товаров (работ, услуг, имущественных прав) по операциям, не облагаемым НДС, в общей стоимости отгруженных за два месяца товаров (работ, услуг, имущественных прав) по формуле:

d = [(кредитовый оборот по субсчету 90-1-2 за 2 месяца) + (кредитовый оборот по аналитическому счету 91-1-1-“НДС не облагается” за 2 месяца)]/ [(кредитовый оборот по субсчету 90-1 за 2 месяца) – (дебетовый оборот по субсчету 90-3 за 2 месяца) + (кредитовый оборот по субсчету 91-1-1 за 2 месяца) – (дебетовый оборот по субсчету 91-3 за 2 месяца)];

б) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных основных средств путем умножения доли (d) на дебетовый оборот за 2-й месяц квартала по субсчету 19-12 (в разрезе объектов основных средств);

в) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных нематериальных активов путем умножения доли (d) на дебетовый оборот за 2-й месяц квартала по субсчету 19-22 (в разрезе объектов нематериальных активов);

г) после отнесения сумм НДС, предъявленных продавцами по приобретенным основным средствам (нематериальным активам) на стоимость приобретения основных средств (нематериальных активов), остаток по субсчету 19-12 (по субсчету 19-22) отражается в составе налоговых вычетов (списывается на расчеты с бюджетом по НДС):

Дебет 68-2 Кредит 19-12 (19-22).

Накопленные на субсчетах 19-12 и 19-22 суммы НДС по основным средствам и нематериальным активам, приобретенным в третьем месяце квартала, распределяются по окончании соответствующего месяца следующим образом:

б) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных основных средств путем умножения доли (d) на дебетовый оборот за 3-й месяц квартала по субсчету 19-12 (в разрезе объектов основных средств);

в) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных нематериальных активов путем умножения доли (d) на дебетовый оборот за 3-й месяц квартала по субсчету 19-22 (в разрезе объектов нематериальных активов);

г) после отнесения сумм НДС, предъявленных продавцами по приобретенным основным средствам (нематериальным активам) на стоимость приобретения основных средств (нематериальных активов), остаток по субсчету 19-12 (по субсчету 19-22) отражается в составе налоговых вычетов (списывается на расчеты с бюджетом по НДС):

Дебет 68-2 Кредит 19-12 (19-22).

а) определяется доля (d) отгруженных за квартал товаров (работ, услуг, имущественных прав) по операциям, не облагаемым НДС, в общей стоимости отгруженных за квартал товаров (работ, услуг, имущественных прав) по формуле:

d = [(кредитовый оборот по субсчету 90-1-2 за квартал) + (кредитовый оборот по аналитическому счету 91-1-1-“НДС не облагается” за квартал)]/ [(кредитовый оборот по субсчету 90-1 за квартал) – (дебетовый оборот по субсчету 90-3 за квартал) + (кредитовый оборот по субсчету 91-1-1 за квартал) – (дебетовый оборот по субсчету 91-3 за квартал)];

Дебет 68-2 Кредит 19-32, 19-42, 19-52, 19-62;

4) НДС, предъявленный в счетах-фактурах по товарам, работам, услугам, относящимся как к оптовой и розничной торговле на общем режиме налогообложения, так и к розничной торговле на ЕНВД, отражается на субсчетах:

19-13 «НДС при приобретении основных средств»;

19-23 «НДС при приобретении нематериальных активов»;

19-33 «НДС при приобретении покупных товаров»;

19-43 «НДС при приобретении сырья и материалов»;

19-53 «НДС по приобретенным услугам, работам»;

19-63 «НДС, уплаченный при ввозе товаров на территорию РФ»;

Накопленные на субсчетах 19-13 и 19-23 суммы НДС по основным средствам и нематериальным активам, приобретенным в первом месяце квартала, распределяются по окончании соответствующего месяца следующим образом:

а) определяется доля (d) отгруженных за месяц товаров в розничной торговле на ЕНВД, в общей стоимости отгруженных за месяц товаров в оптовой и розничной торговле по формуле:

d = (кредитовый оборот по субсчету 90-1-2-2 за месяц)/ [(кредитовый оборот по субсчету 90-1-1-1 за месяц) – (дебетовый оборот по субсчету 90-3-1 за месяц) + (кредитовый оборот по субсчету 90-1-1-2 за месяц) – (дебетовый оборот по субсчету 90-3-2 за месяц) + (кредитовый оборот по субсчету 90-1-2-2 за месяц)];

б) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных основных средств путем умножения доли (d) на дебетовый оборот за месяц по субсчету 19-13 (в разрезе объектов основных средств);

в) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных нематериальных активов путем умножения доли (d) на дебетовый оборот за месяц по субсчету 19-23 (в разрезе объектов нематериальных активов);

Накопленные на субсчетах 19-13 и 19-23 суммы НДС по основным средствам и нематериальным активам, приобретенным во втором месяце квартала, распределяются по окончании соответствующего месяца следующим образом:

а) определяется доля (d) отгруженных за два месяца товаров в розничной торговле на ЕНВД, в общей стоимости отгруженных за два месяца товаров в оптовой и розничной торговле по формуле:

d = (кредитовый оборот по субсчету 90-1-2-2 за два месяца)/ [(кредитовый оборот по субсчету 90-1-1-1 за два месяца) – (дебетовый оборот по субсчету 90-3-1 за два месяца) + (кредитовый оборот по субсчету 90-1-1-2 за два месяца) – (дебетовый оборот по субсчету 90-3-2 за два месяца) + (кредитовый оборот по субсчету 90-1-2-2 за два месяца)];

б) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных основных средств путем умножения доли (d) на дебетовый оборот за 2-й месяц квартала по субсчету 19-13(в разрезе объектов основных средств);

в) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных нематериальных активов путем умножения доли (d) на дебетовый оборот за 2-й месяц квартала по субсчету 19-23 (в разрезе объектов нематериальных активов);

г) после отнесения сумм НДС, предъявленных продавцами по приобретенным основным средствам (нематериальным активам) на стоимость приобретения основных средств (нематериальных активов), остаток по субсчету 19-13 (по субсчету 19-23) отражается в составе налоговых вычетов (списывается на расчеты с бюджетом по НДС):

Дебет 68-2 Кредит 19-13 (19-23).

Накопленные на субсчетах 19-13 и 19-23 суммы НДС по основным средствам и нематериальным активам, приобретенным в третьем месяце квартала, распределяются по окончании соответствующего месяца следующим образом:

б) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных основных средств путем умножения доли (d) на дебетовый оборот за 3-й месяц квартала по субсчету 19-13(в разрезе объектов основных средств);

в) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных нематериальных активов путем умножения доли (d) на дебетовый оборот за 3-й месяц квартала по субсчету 19-23 (в разрезе объектов нематериальных активов);

г) после отнесения сумм НДС, предъявленных продавцами по приобретенным основным средствам (нематериальным активам) на стоимость приобретения основных средств (нематериальных активов), остаток по субсчету 19-13 (по субсчету 19-23) отражается в составе налоговых вычетов (списывается на расчеты с бюджетом по НДС):

Дебет 68-2 Кредит 19-13 (19-23).

Накопленные на соответствующих субсчетах суммы НДС по приобретенным товарам, работам, услугам распределяются по окончании налогового периода следующим образом:

а) определяется доля (d) отгруженных за квартал товаров в розничной торговле на ЕНВД, в общей стоимости отгруженных за квартал товаров в оптовой и розничной торговле по формуле:

d = (кредитовый оборот по субсчету 90-1-2-2 за квартал)/ [(кредитовый оборот по субсчету 90-1-1-1 за квартал) – (дебетовый оборот по субсчету 90-3-1 за квартал) + (кредитовый оборот по субсчету 90-1-1-2 за квартал) – (дебетовый оборот по субсчету 90-3-2 за квартал) + (кредитовый оборот по субсчету 90-1-2-2 за квартал)];

б) определяется сумма НДС, подлежащая отнесению на стоимость приобретенных товаров (работ, услуг, имущественных прав) путем умножения доли (d) на дебетовый оборот за квартал по соответствующему субсчету к счету 19 (в разрезе объектов учета);

в) после отнесения сумм НДС, предъявленных продавцами товаров (работ, услуг, имущественных прав) на стоимость приобретения (себестоимость) этих товаров (работ, услуг, имущественных прав) остаток по соответствующим субсчетам к счету 19 отражается в составе налоговых вычетов (списывается на расчеты с бюджетом по НДС):

Дебет 68-2 Кредит 19-33, 19-43, 19-53, 19-63.

3. Налоговый учет по НДС.

3.1. Документы налогового учета по НДС ведутся:

а) в соответствии с условиями договоров с продавцами (покупателями) на бумажных носителях или в электронной форме по установленным ФНС России форматам:

Счета-фактуры, выставляемые покупателям;

Счета-фактуры, полученные от продавцов;

б) в электронной форме по установленным ФНС России форматам:

Счета-фактуры, составляемые в 1 экземпляре, на авансы полученные;

Счета-фактуры, составляемые в 1 экземпляре, при исполнении функций налогового агента;

Журналы учета полученных и выставленных счетов-фактур;

Книги покупок;

Книги продаж.

3.2. Полученные счета-фактуры, относящиеся как к видам деятельности, облагаемым НДС, так и к видам деятельности, не облагаемым НДС, регистрируются в книге покупок только на сумму налогового вычета НДС, исчисленного в бухгалтерской справке-расчете, в следующем порядке:

3.3. Полученные счета-фактуры, относящиеся как к оптовой и розничной торговле на общем режиме налогообложения, так и к розничной торговле на ЕНВД, регистрируются в книге покупок только на сумму налогового вычета НДС, исчисленного в бухгалтерской справке-расчете, в следующем порядке:

Счета-фактуры по основным средствам (нематериальным активам), приобретенным в первом месяце налогового периода (квартала) – в последний день этого месяца;

Счета-фактуры по основным средствам (нематериальным активам), приобретенным во втором месяце налогового периода (квартала) – в последний день этого месяца;

Счета-фактуры по товарам, работам, услугам, имущественным правам (в т.ч. основным средствам и нематериальным активам, приобретенным в 3-м месяце налогового периода) – в последний день налогового периода (квартала).

3.4. Расчет суммы налогового вычета НДС, предъявленного продавцами и относящегося как к деятельности, облагаемой НДС, так и к деятельности, не облагаемой НДС, осуществляется на основании бухгалтерской справки-расчета следующей формы:

|

Бухгалтерская справка-расчет суммы налогового вычета НДС за __________ 20 __ г. (период) |

||

|

Показатель |

Сумма, руб. |

|

|

Итого за период |

||

|

Расчет стоимости отгруженных товаров (работ, услуг, имущественных прав) по видам деятельности (операциям), не облагаемым НДС: кредитовый оборот по аналитическому счету 91-1-1-“ НДС не облагается“ Итого за период |

||

|

Расчет стоимости отгруженных товаров (работ, услуг, имущественных прав) за период: кредитовый оборот по субсчету 90-1 за период дебетовый оборот по субсчету 90-3 за период (с минусом) кредитовый оборот по субсчету 91-1-1 за период дебетовый оборот по субсчету 91-3 за период (с минусом) Итого за период |

||

|

Определение доли (d) стоимости отгруженных товаров (работ, услуг, имущественных прав), не облагаемых НДС, в общей стоимости товаров (работ, услуг, имущественных прав), отгруженных за период |

||

3.5. Расчет суммы налогового вычета НДС, предъявленного продавцами и относящегося как к оптовой и розничной торговле на общем режиме налогообложения, так и к розничной торговле на ЕНВД, осуществляется на основании бухгалтерской справки-расчета следующей формы:

|

Бухгалтерская справка-расчет суммы налогового вычета НДС за __________ 20 __ г. |

||

|

Показатель |

Сумма, руб. |

|

|

Суммы НДС, предъявленные продавцами за период, отраженные по дебету субсчетов: Итого за период |

||

|

Расчет стоимости отгруженных товаров в розничной торговле на ЕНВД за период: кредитовый оборот по субсчету 90-1-2 за период |

||

|

Расчет стоимости отгруженных товаров в розничной и оптовой торговле за период: кредитовый оборот по субсчету 90-1-1-1 за период дебетовый оборот по субсчету 90-3-1 за период (с минусом) кредитовый оборот по субсчету 90-1-1-2 за период дебетовый оборот по субсчету 90-3-2 за период (с минусом) кредитовый оборот по субсчету 90-1-2-2 за период Итого за период |

||

|

Определение доли (d) стоимости отгруженных товаров в розничной торговле на ЕНВД в общей стоимости товаров, отгруженных в оптовой и розничной торговле за период [(итог по стр. 2) : (итог по стр. 3)] |

||

|

Расчет суммы предъявленного продавцами налога на добавленную стоимость, подлежащей отнесению на стоимость приобретения (себестоимость) товаров, работ, услуг, имущественных прав: [(стр. 1 по соответствующему субсчету) х стр. 4] |

||

|

Суммы НДС, подлежащие налоговому вычету: [(стр. 1 по соответствующему субсчету) – (стр. 5 по соответствующему субсчету)] |

||

|

Справку составил: __________ _____________ /______________/ (должность) (подпись) (расшифровка подписи) Дата составления: ____________ |

||

3.6. В случае отпуска покупных товаров с оптового склада или из объектов розничной торговли, в отношении которой применяется общий режим налогообложения, в объекты розничной торговли на ЕНВД на дату накладной на внутреннее перемещение товаров (форма ТОРГ-13) осуществляются следующие процедуры:

а) суммы НДС, ранее принятые к вычету по указанным товарам, подлежат восстановлению с отнесением на себестоимость товаров в розничной торговле: Дебет 41-2 Кредит 68-2;

б) восстановленные суммы налогового вычета НДС отражаются в книге продаж на основании бухгалтерской справки-расчета.

Бухгалтерская справка расчет составляется по следующей форме:

|

Бухгалтерская справка-расчет суммы налогового вычета НДС, подлежащего восстановлению 20 __ г. (дата) |

|

|

Показатель |

|

|

Учетная стоимость товаров (графа 11 накладной №___ от ____) |

|

|

Сумма НДС, принятая к вычету по переданным товарам, на основании: счета-фактуры № ___ от __________ счета-фактуры № ___ от __________ |

|

|

Итого сумма восстановленного налогового вычета НДС, подлежащего отражению в книге продаж |

|

|

Справку составил: __________ _____________ /______________/ (должность) (подпись) (расшифровка подписи) Дата составления: ____________ |

|

4. Документооборот.

4.1. Оформление счетов-фактур выставленных (составленных).

4.1.1. Счета-фактуры оформляет бухгалтер, ответственный за оформление первичного документа на отгрузку товаров (работ, услуг, имущественных прав), одновременно с первичным документом.

Счет-фактура составляется в день совершения операции.

Бухгалтер, составивший счет-фактуру, обязан обеспечить выставление указанного счета-фактуры контрагенту в течение 5 календарных дней от даты составления счета-фактуры.

4.1.2. Счета-фактуры на авансы полученные составляет заместитель главного бухгалтера.

4.2.3. Счета-фактуры, связанные с выполнением функций налогового агента, составляет заместитель главного бухгалтера.

4.2.4. Счета-фактуры формируются в бухгалтерской программе «БЭСТ-ПРО».

4.2.5. Составленные и выставленные счета-фактуры подлежат регистрации в части 1 журнала учета счетов-фактур и в книге продаж. Ответственным за регистрацию счетов-фактур является заместитель главного бухгалтера.

4.3. Счета-фактуры полученные.

4.3.1. Входящая регистрация счетов-фактур производится офис-менеджером в общеустановленном порядке регистрации входящей корреспонденции.

4.3.2. Заместитель главного бухгалтера проверяет соответствие полученных счетов-фактур первичным документам, на основании которых составлены указанные счета-фактуры.

4.3.3. Ответственным за регистрацию счетов-фактур в части 2 журнала учета счетов-фактур и книге покупок является заместитель главного бухгалтера.

4.4. Ответственным за ведение журналов учета счетов-фактур, подборку документов, прилагаемых к вышеуказанным журналам, является заместитель главного бухгалтера.

4.5. Журналы учета счетов-фактур, книги продаж и книги покупок 25 числа месяца, следующего за истекшим кварталом, подписываются усиленной квалифицированной электронной подписью и передаются в электронный архив организации. Ответственным за передачу в архив вышеуказанных документов является главный бухгалтер.

Электронные счета-фактуры (иные документы) передаются в электронный архив в качестве приложений к журналам учета счетов-фактур.

Счета-фактуры (иные документы) на бумажных носителях не позднее 30 числа месяца, следующего за истекшим кварталом, брошюруются в отдельное дело, состоящее из двух разделов:

Приложения к части 1 журнала учета счетов-фактур;

Приложения к части 2 журнала учета счетов-фактур.

Указанное дело хранится в архиве бухгалтерии.

4.6. Счета-фактуры выставленные (составленные) подписывают:

а) за руководителя:

Генеральный директор;

Лица, назначенные приказом генерального директора;

б) за главного бухгалтера:

Главный бухгалтер;

Заместитель главного бухгалтера.

Приказ о назначении лиц, имеющих право подписи счетов-фактур в поле «Руководитель», переиздается ежегодно, а также при увольнении работников, поименованных в приказе.

4.7. Ответственным за составление налоговой декларации по НДС является главный бухгалтер.

Не позднее 15 числа месяца, следующего за истекшим кварталом, заместитель главного бухгалтера проводит проверку соответствия показателей книг покупок и продаж данным бухгалтерского учета.

Налоговая декларация представляется на подпись генеральному директору не позднее 18 числа месяца, следующего за истекшим кварталом.

Налоговая декларация представляется в налоговый орган в электронной форме по телекоммуникационным каналам связи через оператора электронного документооборота.

Налоговые декларации на бумажных носителях с подписью генерального директора брошюруются в отдельное дело по мере накопления и хранятся в архиве бухгалтерии».